Anche le cantine sociali sentono la crisi del settore vino. Crisi non congiunturale bensì «strutturale» da cui occorre uscire rapidamente, per usare le parole di Luca Rigotti, presidente del settore vino di Confcooperative FedagriPesca. Un momento complicato, certificato da una ricerca del Censis presentata a Milano martedì 10 aprile, fatto soprattutto di aumenti dei costi di produzione e rallentamento delle esportazioni che, uniti a una vendemmia non certo entusiasmante, si sono riverberati con effetti pesanti anche sugli aspetti manageriali delle coop, agitando e creando tensioni a volte insanabili all'interno dei consigli di amministrazione, come è accaduto di recente a nomi importanti come Cadis1898, a Soave, con il mancato rinnovo della fiducia al direttore generale Wolfgang Raifer, o come è accaduto alla Moncaro, nelle Marche, con la messa in minoranza dello storico presidente Doriano Marchetti.

Il costo del denaro è il primo problema

Di fatto, non è un momento felice per le coop italiane. Confcooperative FedagriPesca ne associa ben 327, tra cantine e consorzi cooperativi, con oltre 100mila soci viticoltori, 7.795 occupati per un fatturato aggregato di oltre 4,6 miliardi di euro. Il problema numero uno, come ha sottolineato Rigotti, è rappresentato da costo del denaro ma il problema numero due è l'impennata dei costi delle materie prime «che non registra ancora riduzioni consistenti». Un'onda lunga, quella dei costi, a cui si sono sommati gli effetti dell'inflazione e dei cambiamenti climatici.

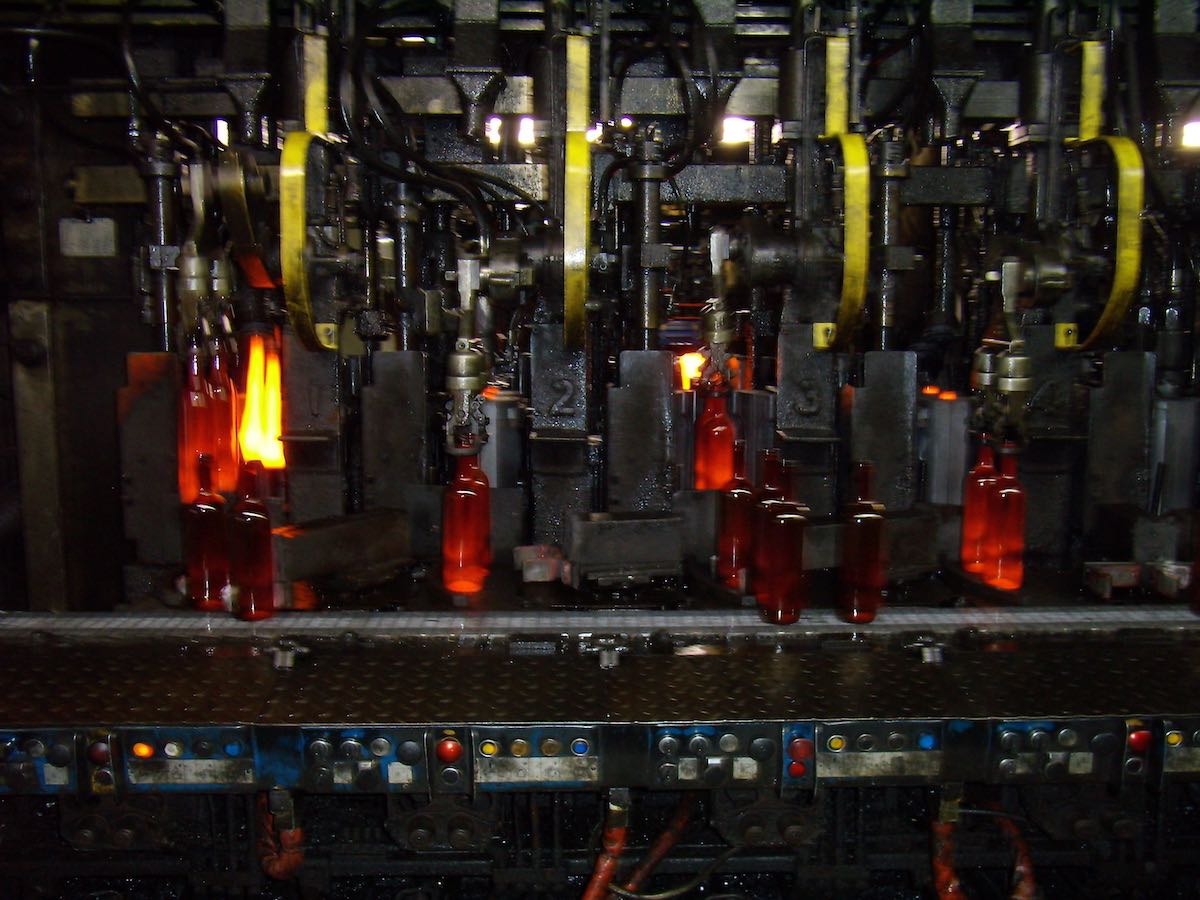

Lo studio Censis e gli effetti dei costi delle materie prime

Sui bilanci delle aziende vitivinicole pesano fortemente i costi di produzione. La crisi della logistica mondiale, dopo il forte rimbalzo delle attività economiche e dopo la rimozione delle restrizioni ai movimenti di merci e persone in periodo pandemico, ha creato forti ritardi nella fornitura delle materie prime e dei semilavorati, determinando un’impennata dei prezzi di molti prodotti. Nel dettaglio, fra 2020 e 2023, ad esempio, gli imballaggi di legno per il settore vino sono lievitati del 28,2%, il sughero del 14,8%, gli imballaggi di carta del 31,7%. Tra 2022 e 2023, carta e imballaggi di legno hanno ridotto il prezzo. Discorso diverso per il vetro e, quindi, per le bottiglie che invece sono cresciuti dal 2021: +20,4% fra 2021 e 2022, +25,3% fra 2022 e 2023. Considerando gli ultimi quattro anni, il vetro ha fatto segnare oltre il 50 per cento.

Export al ralenti nel 2023

Il bilancio delle esportazioni di vino degli ultimi anni, tra 2019 e 2023, non è nel suo complesso negativo. L’incremento dei valori esportati, fa notare il Censis, è stato del 20,8% e se si guarda al decennio 2013-2023 la percentuale è stata addirittura del 54,2%. I segni negativi si sono registrati nel 2023, ma in ogni caso sono inferiori al punto percentuale (-0,8%). Rispetto al totale dei vini esportati, i frizzanti e gli spumanti sono in crescita (+7,5% e +3,3%), mentre perdono terreno i prodotti Dop e Igp (-0,6%), i vini comuni e i varietali (senza Dop o Igp designati col nome del vitigno, -2,5%) e i vini fermi (-3,2%). Per l'export italiano di vino, è negli ultimi mesi che si profila uno scenario più critico. Considerando la domanda di vino per aree di destinazione, fra 2022 e 2023 soltanto in Europa il tasso di crescita è positivo (3,6%). In tutte le altre aree, il segno resta negativo: -9,7% in Africa, -6% per l’intero continente americano (nord e centro sud) e -12% nei valori esportati in Asia e Oceania. Ovviamente, se si considera il medio periodo (quinquennio), l'export di vino è cresciuto di oltre il 20 per cento.

Preoccupa l'instabilità del canale di Suez

Il Censis ha anche messo sotto esame il potenziale di copertura dei mercati e le nuove opportunità da cogliere per le imprese vinicole nelle altre aree del mondo. «Non è difficile scorgere - scrive l'istituto - una recente deriva negativa proprio su quelle destinazioni che stavano acquistando una dimensione interessante». Tradotto, gli eventi terroristici e l'instabilità del Canale di Suez e dell'area medio orientale hanno avuto immediati contraccolpi sui costi e tempi di trasporto «frenando la domanda di merci nel traffico fra Occidente e Oriente, obbligando alla traversata attraverso il Capo di buona speranza: «Il settore del vino e le sue esportazioni non sono rimasti al riparo da questi eventi. E i dati confermano la perdita di spazi di mercato di recente conquista».

Le perdite in Oriente

Alcuni esempi concreti di questa situazione sono evidenti. Il Vietnam è passato dai 12 milioni di euro di vino acquistato nel 2019 ai 25 milioni del 2022, per poi ridurre a 16 milioni nel 2023 (-33,9%). La Corea del Sud era passata dai 33 milioni del 2019 ai 76 milioni del 2022; nel 2023, l’importo è sceso a 51 milioni (-32,5%). La Thailandia: da 11 milioni nel 2019 a 24 nel 2022, con 18 milioni nel 2023 (-24,6%). L’Australia, analogamente, ha ridotto la spesa in vino italiano: pur passando da 63 mln di vino acquistato nel 2019 agli attuali 73: la perdita tra 2022 e 2023 supera i 9 milioni di euro (-11,2%). Nel complesso, nota il Censis nella ricerca per Confcooperative, se si guarda alla variazione totale dell’export fra 2022 e 2023 (-0,8%, per circa 64 milioni di euro) si coglie solo una parte dell’impatto che si è concretizzato fra un anno e l’altro.

Le difficoltà di accesso al credito

Le difficoltà delle imprese sono state acuite anche dalle mutate condizioni dell'accesso ai prestiti bancari. I dati dell’Abi (Associazione bancaria italiana) dicono che il tasso praticato in Italia alle imprese per prestiti fino a un milione di euro è passato dall’1,75% del dicembre 2021 al 5,72% del dicembre 2023. Per i prestiti superiori al milione di euro, dal tasso dello 0,89% del dicembre 2021 si è passati al 5,28% di due anni più tardi. «Nel confronto con la media dei paesi dell’Area euro - evidenzia Confcooperative - le condizioni praticate in Italia risultano più restrittive in entrambe le categorie di prestiti presi in esame». Il trend è confermato anche dai dati Ismea nell’ultima congiuntura agroalimentare (IV trimestre 2023): il 30% degli operatori dell’industria alimentare ha richiesto e ottenuto nell’ultimo anno un prestito dalle banche, mentre il 64% ha dichiarato di non averne fatto richiesta e il 3% si è visto rifiutare la richiesta o ha rinunciato per le condizioni proibitive proposte. Rispetto alle condizioni di accesso al credito, il 44% delle imprese dell’industria alimentare parla di peggioramento fra 2022 e 2023, dovuto prevalentemente agli «elevati costi associati alle richieste di credito bancario».